2022超配A股!高盛、大摩、贝莱德等大佬最新发声

看好2022年A股机会,外资巨头齐唱多。

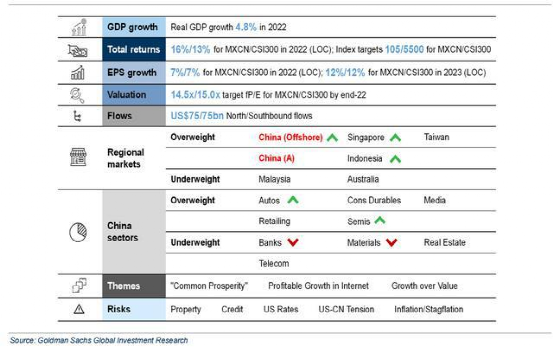

最近几天,高盛,摩根士丹利,贝莱德等发布了关于中国经济和市场的展望,对中国离岸股市的观点有所分歧,不过都表示超配A股高盛预计,2022年离岸中国股市和A股将会达到16%和13%的投资回报贝莱德表示,对A股2022年市场持乐观态度摩根士丹利也建议,明年仍超配A股

此外,截至目前,海外基金公司三季度持仓情况已基本披露完毕,从整体来看,海外基金行业配置偏好分化,科技,食品饮料板块受青睐,互联网龙头则普遍遭减持。

高盛:明年将高配A股和港股

看好共同富裕主题下投资机会

伴随着华尔街大行和全球资管巨头等2022年策略报告陆续发布,高盛,摩根士丹利,贝莱德等对2022年A股市场的观点成为投资者关注的焦点,尽管在具体投资配置上有所不同,但都认为A股在2022年存在结构性机会。。

高盛11月24日发布的展望报告称,将中国离岸股市从标配再度提升为超配,并且对A股维持超配的判断高盛预计2022年离岸中国股市和A股将会达到16%和13%的投资回报

高盛称,2022年中国市场将迎来具有挑战性的宏观环境,预计受房地产市场长期去杠杆化,疫情严格防控,出口触顶回落,上游涨价和其他明显的结构性逆风影响但所有东西都有价格,而中国市场的价格看起来很有吸引力高盛之所以认为中国的价格具有吸引力,是因为目前中国股市的估值处于5年市盈率区间的低位,并相对于全球股市的折价程度最深,同时公募基金的配置也处于低位

高盛在股票市场推荐的策略是看好成长,寻找增长机会,尤其是与政策挂钩的领域,例如共同富裕,具体是指大宗消费,科技创新,新能源,国企改革四个领域。

摩根士丹利:明年仍超配A股

关注绿色经济,网络安全,高端制造等板块

王滢分析指出,首先,A股本身的行业和上市公司构成与目前的可持续发展理念,新监管框架下的长期发展战略相契合其次,近期在监管层面也出现了密集发声,强调希望中国家庭的财产分配构成可以从过于依赖实体资产,更多地转向对金融资产的配置,对个人养老金作为养老体系第三支柱的加速建成也有所期待这些都对A股长期的机构资金流入有所促进

第三,伴随着MSCI中国A50指数和相关衍生产品的正式推出,离岸市场所具备的A股对冲工具更加具备丰富性和多样性,有利于外资进一步增持A股。

具体到板块方面,摩根士丹利判断,未来A股受益板块将是与绿色经济,网络安全,技术国产化,高端制造等相关的题材板块当前阶段,该机构建议关注主题性,结构性机会,例如信息技术板块,与信息安全,网络安全,技术国产化,半导体国产化等相关的题材和概念

贝莱德:对A股2022年市场持乐观态度

关注新能源相关行业

日前,贝莱德也发布《2022年亚洲投资展望》报告报告显示,2022年将会是中国在政策方面重要的一年,并全力推进共同富裕和维护社会稳定,而经济增长是成就这两个目标的关键因素,在该报告中,与数个月前相比,贝莱德提到,对中国的投资展望更有信心,已将中国的投资比重由减持调高至更为中性的头寸基本考虑是预期明年中国经济将稳定增长,并且可能超乎投资者预期

在行业方面,贝莱德认为,中国拥有刺激经济的政策工具和空间,而明年的政治议程已带动了相应行动推动自给自足和清洁能源转型仍将是优先目标,而近期电力短缺和对实现净零排放的承诺,可望促使政府加大推进后者的力度通过调整国内能源供应结构,以及作为全球最大的太阳能技术供应商和电动汽车电池开发商,中国在全球应对气候变化挑战方面将肩负关键的角色

贝莱德还提到,早前增加了有望在利率上升时受益的银行股的仓位,但碍于估值上升,这个板块现时的相对吸引力已下降,但与美国利率走势相关性较强的香港银行股,则是继续关注的领域至于中国内银股目前估值较低,可望受惠于国内宽松金融状况贝莱德认为中国房产业的整合可能为这个板块带来投资机会

贝莱德还缩少了互联网服务公司的减持幅度,但预期非必需消费活动难以在短期内重返疫情前的水平。

海外基金偏好分化

增持科技,食品饮料,减持互联网龙头

截至11月中下旬,海外基金公司三季度持仓数据基本披露完毕。

根据中信证券对持有中国股票的20家TOP基金公司的前20大重仓股的统计分析显示,分行业看,三季度顺周期板块中的能源,原材料以及受益产业数字化的科技重仓持股金额环比提升显著。

个股层面上,三季度监管风险持续发酵,导致机构普遍大幅减持互联网龙头剔除股价影响因素,腾讯,阿里,美团,京东实际减配金额分别达到22.0/112.4/56.5/24.7亿美元而信息技术板块普遍受到海外基金增持,金蝶国际,小米集团,舜宇光学科技实际增配金额分别达到26.3,2.6,7.4亿美元食品饮料板块亦受关注,贵州茅台,五粮液,泸州老窖实际增配金额分别为4.1,5.7,6.5亿美元另外,可选消费中顺周期标的如携程,华住亦分别获实际增配3.1,3.9亿美元

此外,从高盛,美林,摩根等为代表的知名QFII机构三季度持仓来看,Choice数据统计显示,三季度QFII持股数量增加2.8亿股,最新持股总数95.4亿股,同比增速回落,最新增速为3.07%,整体来看,QFII持续加仓A股态势没有改变,三季度QFII大幅加仓国防军工,相较于上期增仓幅度达289.43%,此外通信和食品饮料也获QFII加仓,增仓幅度分别为56.2%和50.54%,轻工制造,基础化工,农林牧渔,纺织服饰,煤炭,传媒等行业受QFII减仓,减持比例均超20%。

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。